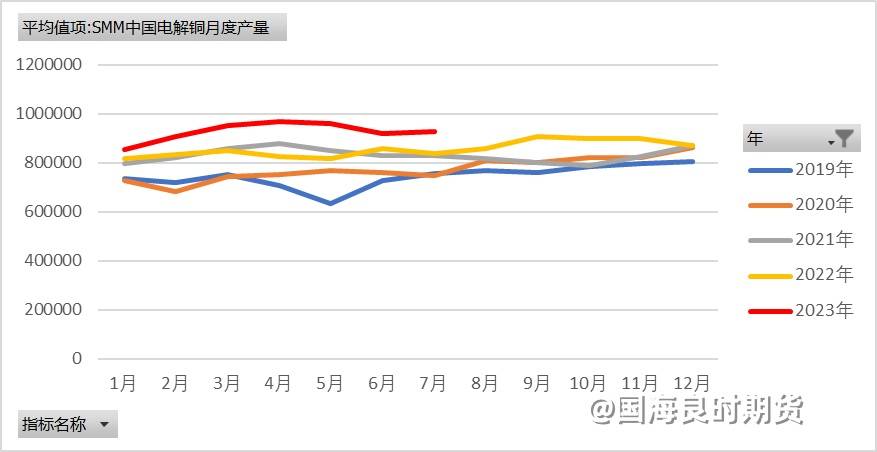

铜价重心下移

7月至今铜价在国内政策发力刺激预期下短暂冲高后回落,外部来看7月份非农业部门新增就业人数为18.7万,低于市场预期。美国7月CPI同比涨幅从6月的3%加速至3.2%,但低于预期的3.3%; 7月核心CPI同比上涨4.7%,符合预期,低于前值4.8%;加息的节奏趋缓,降息预期推迟到了明年;美国经济软着陆概率大,且强于其他经济体,美元强势压制铜价上升。

国内政策频频刺激预期释放之后处于真空期,利多落地后价格回落。

基本面上,铜价供应的确定性较强,非洲铜进口短期由于运输问题有波折,但进口增加确定性仍强。需求端高位回落。库存方面,目前不再降库,预计后市低位缓慢累库。

一、高利润促使产量增长,增长还略超预期

1.铜精矿供应紧张仍将趋向缓解

铜精矿TC触底回升,最新8月进口铜精矿TC为94.03美元/干吨,处于5年来的最高位; 表明铜精矿预期仍然偏宽松。

2.高利润促使产量高速增长

对于国内冶炼商来讲,利润最重要的是TC/RC和硫酸副产品的价格。因此在TC价格高企之下,利润大部分时间处于1000-2900相当可观的数字区间;7月底冶炼利润为1451元,仍有充足动能进行扩产。

高利润是企业加足马力生产的主要动能,其他影响产量增加的因素在减弱,如硫酸胀库,粗铜供应紧张,高温限电,这些因素正在消失。

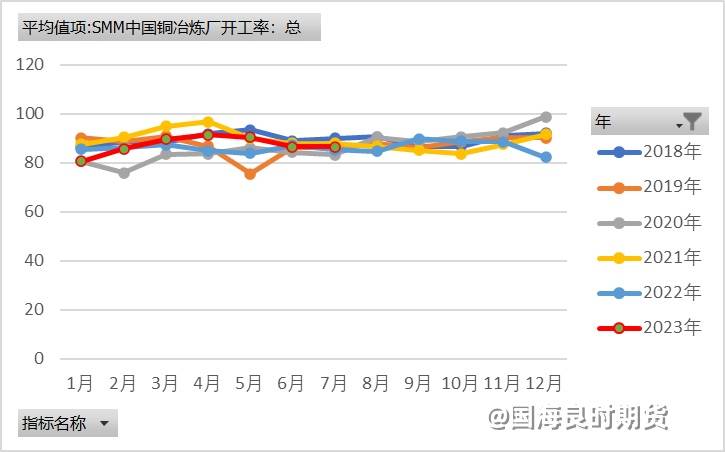

3.产量持续增加,检修影响短期小于预期。

7月SMM中国电解铜产量为92.59万吨,环比增加0.8万吨,增幅为0.9%,同比增加10.2%;且较预期的90.21万吨增加2.38万吨。产量高于预期的主要原因是粗铜加工费上涨,原料供应比较充裕;且生产利润较好,山东某新投产的冶炼厂持续放量。

8月本来就只预期1家检修,且这1家取消了检修计划。检修影响近期变小,利润持续高企下新投产和复产不断放量,预计8月国内电解铜产量为98.61万吨,创下历史新高,环比大增6.02万吨增幅为6.50%,同比上升15.1%。长期检修影响显示8月0吨;9月3万吨,10月2万吨,影响量低于预期。但是年底11-12月西南某厂搬迁存不确定性,最新消息是年底前必须关停,预计明年三季度末四季度新厂建成,全部关停每月影响产量约4万吨;刨去该地区其他某厂复产,约每月影响2万吨,值得关注。

进口方面流入速度慢于预期;铜从刚果金运抵中国所需时间在两个月左右,时间比预期长,流入量比预期少;8月1万多吨,9月预计是1.5-2万吨左右。原计划年内流入量级在8-9万吨。

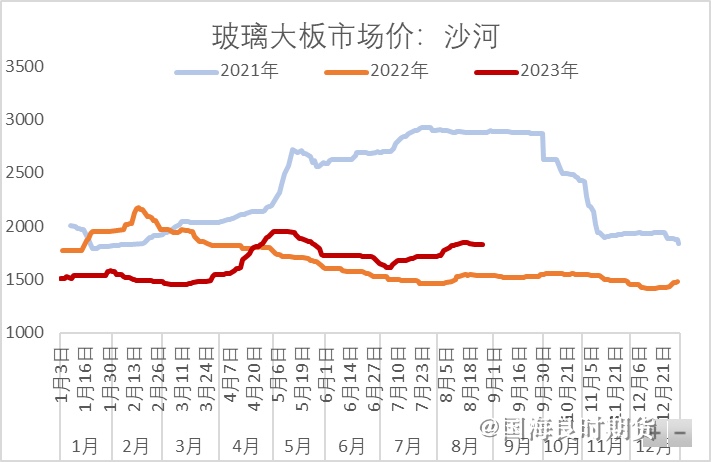

图1铜冶炼厂开工率

图2 国内精炼铜月度产量

数据来源:SMM、国海良时期货研究所

数据来源:SMM、国海良时期货研究所

二、需求综述:下游开工率高于预期,但仍弱于往年

1.下游开工率总述

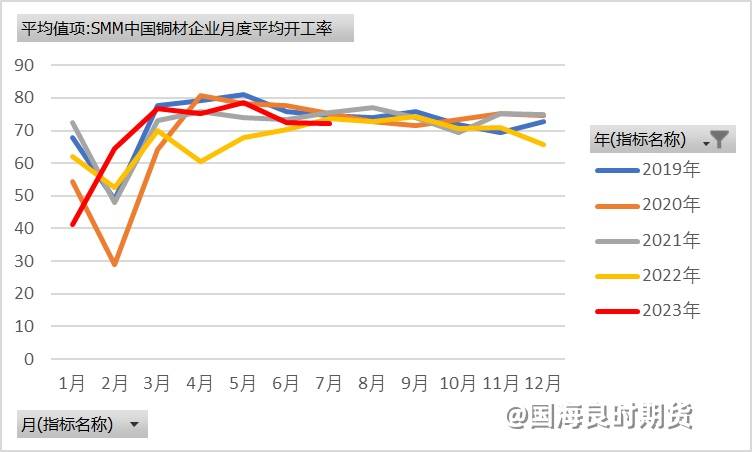

据SMM发布7月铜材行业整体开工率为72.19%,环比下降 0.36个百分点,同比下滑1.62个百分点。略有下降主要是受铜价大幅反弹企业新下单量减少。从各铜材来看,铜管行业和铜板带行业均高于预期,各行业景气度如下:铜管行业(80.66)>铜板带行业(72.17)>电解铜杆行业(70.47)。

图3铜下游总体开工率

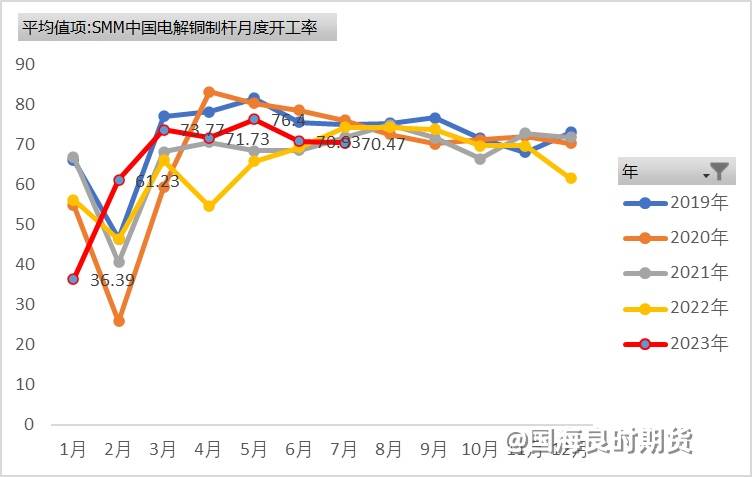

图4精铜杆开工率

数据来源:SMM、国海良时期货研究所

数据来源:SMM、国海良时期货研究所

2.分行业概述

分行业看,7月份精铜制杆企业开工率为 70.47%,环比减少0.46%,同比减少3.9%。主因是铜价大幅上涨后直接抑制下游需求,且随着价格上涨,精废价差再度扩大,废铜杆再度对精铜杆形成替代。铜杆涉及的行业非常多,如地产、汽车、基建、家电等。预计8月铜杆企业开工率为69.9%,环比下降0.57%。主要是消费淡季来临。

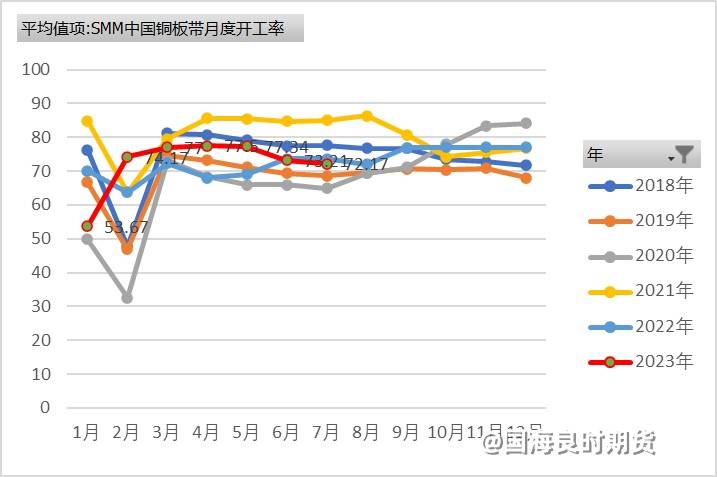

图3铜板带开工率

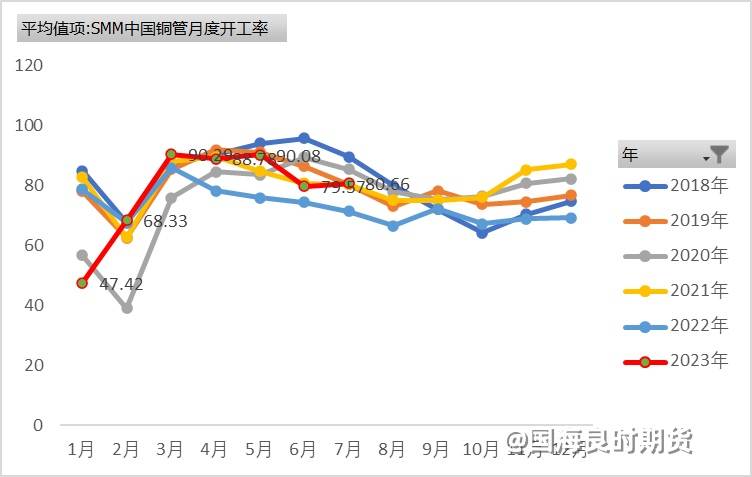

图4 铜管开工率

数据来源:SMM、国海良时期货研究所

数据来源:SMM、国海良时期货研究所

据SMM统计,7月中国36家铜板带样本企业铜板带产量16.1万吨,开工率为72.17%,环比增加2.39个百分点,同比增加0.21个百分点。7月份铜板带企业开工率超出原先预计的开工率2.14个百分点。其需求发力点在于电气行业的引线框架、电子元器件、电力金具和成套母线材等,以及新能源行业的插片、连接片、转接片和软硬排。预计8月份中国36家铜板带样本企业开工率为73.42%,环比增加1.25个百分点。

SMM调研数据显示,7月份铜管企业开工率为80.66%,环比增加1.09%,同比增加9.42%,较预期值77.02%高3.64%。铜管所对应的行业主要是家电如空调,地产工程建设。7月中下旬后空调排产逐渐回落,空调生产逐步进入淡季,且今年库存处于历年高位,下半年以去库为主,直到11-12月再度开工。预计8月铜管预计开工率为77.66%,环比减少3%,同比增加7.05%。

三、也要警惕低库存的持续发酵

什么情况下库存会对价格产生强烈的支撑作用呢?我们经过长期的研究发现,LME+COMEX+上期所库存往18万吨靠近,长期低于18万吨或者一直在那附近徘徊,这些情况都值得警惕,容易引起超级大行情,目前三大交易所库存仍在这个警戒水平附近。

库存低的原因:一是国内大户炼厂控货,没有全部流通到市场;二是需求好于预期;从国内社会库存总数来说,6月底已经出现了低位回升态势,但整个7月仍在最低位附近徘徊,主要是非洲进口铜到货慢于预期。海外需求下半年下滑,LME和COMEX库存总体会止跌回升;非洲进口铜也会缓慢流入。预计库存走势:8月低位震荡小幅累库;9-10月旺季,检修加大力度去库;但也不会跌到比目前更低的水平,更多的方向是低位徘徊往累库的方向去的,总体库存走势类似2022年。

综上所述:宏观利好因素落地,一系列经济数据动摇了国内复苏的信心,铜价上方空间有限,重心下移。供应增加,需求也好于预期。操作上,短期低库存仍然支撑期价,沪铜加权在67000-70800之间区间运行,跌破67000后支撑在65000,中期略微偏空,因需求不能支撑起更大的上涨。

免责声明

本报告中的信息均来源于已公开的资料,国海良时期货有限公司对这些公开资料获得信息的准确性、完整性及未来变更的可能性不做任何保证。

由于本报告观点受作者本人获得的信息、分析方法和观点所限,本报告所载的观点并不代表国海良时期货有限公司的立场,如与公司发布的其他信息不一致或有不同的结论,未免发生疑问,所请谨慎参考。投资有风险,投资者据此入市交易产生的结果与我公司和作者无关,我公司不承担任何形式的损失。

本报告版权为我公司所有,未经我公司书面许可,不得以任何形式翻版、更改、复制发布,或投入商业使用。如引用请遵循原文本意,并注明出处为“国海良时期货有限公司”。

如本报告涉及的投资与服务不适合或有任何疑问的,我们建议您咨询客户经理或公司投资咨询部。本报告并不构成投资、法律、会计或税务建议,或担保任何投资及策略契合个别投资者的情况。本报告并不构成给予个人的咨询建议,且国海良时期货有限公司不会因接收人收到本报告而视他们为其客户。

国海良时期货有限公司具有期货投资咨询业务资格。

特别声明:以上所述观点均不代表平台意见,所有内容不构成投资建议,风险自担。

推荐阅读