【鑫鼎盛黑色日报20230905】

钢材 |RB2401&HC2401

核心观点:宏观政策逐步落地,螺纹移仓,钢材价格高位震荡

①昨日螺纹钢期货主力合约收盘价3770元/吨(+0.35%),减仓7.6万手,夜盘收盘价3825元/吨。全国建材成交16.78万吨,唐山钢坯3580元/吨(+10),上海螺纹3800元/吨(+30),上海热卷3930元/吨(-10)。

②产量减少,表需下降,库存下降。高炉开工率83.36%(-0.73%),电炉开工率73.4%(+0.42%)。周度螺纹产量258.73万吨(-4.72),表观消费量267.59万吨(-15.92),社库581.6万吨(-7.81),厂库195.88万吨(-1.05)。

③中国7月CPI同比降0.3%;7月社融增量5282亿,同环比均降;1-7月地产投资额同比降8.5%,基础设施投资增6.8%。9月官方制造业PMI为49.7,连升3个月;1-7月中国粗钢产量62651万吨,同比增2.5%。多部门推动扩内需,优化地产政策,工业稳增长,降首付比例和贷款利率、换购税费减免。上海拟发31.5亿棚改专项债。8月MLF利率下调15个基点至2.5%。8月LPR非对称降息:1年期降10个基点,5年期利率维持不变。8月22日财新周刊表示计划允许地方政府发行1.5万亿特殊再融资债券。传言基建要严控效率。8月28日起证券交易印花税实施减半征收。多地“认房不认贷”。9月1日起下调定期存款利率,10至25个基点,中长期存款利率下调幅度较大。

④综合来看,美国就业数据低于预期,欧元区PMI回落,海外加息待落地;国内近期与经济增长、房地产、资本市场改革相关的一揽子政策密集出台,在积极信号催化下市场情绪改善;8月PMI数据显示出制造业景气度在修复,地产边际宽松有望释放部分刚需,经济数据好转预期对市场底部形成支撑。原料强势使得钢厂利润快速下滑,高炉螺纹热卷及电炉均亏损,钢材底部价格抬升,产量减少库存下降改善基本面。政策“强预期”及“金九银十”旺季备货有期待,钢价企稳偏强窄幅震荡,近期关注粗钢平控及利润压力下钢厂主动减产的动力。

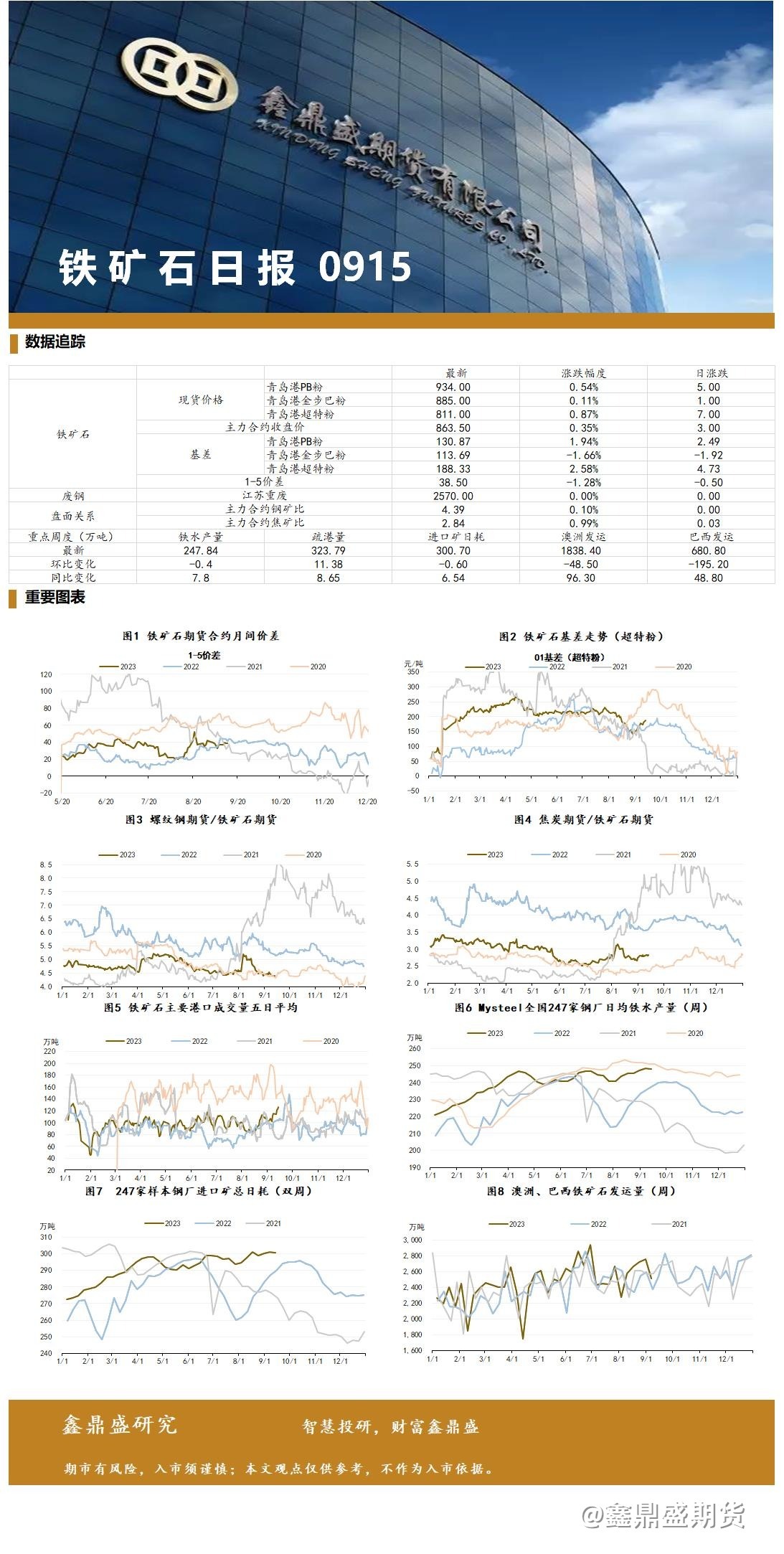

铁矿石 |I2401

核心观点:到港大减,唐山长流程钢厂烧结机限产20-30%至月底,铁矿石尚未到顶但上冲后风险加大

①昨日铁矿石期货主力合约收盘价844.5元/吨(+0.06%),减仓1.4万手,夜盘收盘价850.5元/吨。港口现货成交121.2万吨,青岛港PB粉913元/吨(+3),超特粉765元/吨(+7)。

②发运增加,到港大减,港口库存微增。澳巴发运2762.9万吨(+35.9),全球发运3361.2万吨(+72.1)。45港到港量1978.7万吨(-508.3),在港船舶88条(-14),45港库存12126.76万吨(+94.28)。

③铁水再增,钢厂进口矿库存增加。日均铁水产量246.92万吨(+1.35),进口矿周消耗2103.57万吨(+10.08),以疏港量推算的铁矿石需求为2181.2万吨(-116.13),以铁水产量推算的铁矿石需求为1728.44万吨(+9.45),钢厂铁矿石库存8572.69万吨(+33.71)。

④综合来看,国产矿山复产,铁矿供应稳中小增;钢厂盈利率45.45%(-5.63%),高炉利润承压,但开工积极,铁水不降反增,钢厂进口矿库存16天,刚需偏紧。1-7月中国粗钢产量同比增2.5%,多地粗钢平控要求逐步落地,但执行情况差异大,目前废钢性价比偏低,电炉亏损多,平控或使电炉先减产,高炉用废需求减弱,而对用矿影响有限。高铁水仍然支撑高需求,铁矿当前基本面较好,但中期供增需减下进一步上冲风险加大,短期高位震荡,考验钢厂利润承受度和价格监管容忍度,05合约宜逢低偏多对待。

品种间强弱:铁矿>热卷>螺纹>焦炭>焦煤

焦炭涨4跌1叠加铁矿高价使得钢厂利润亏损,铁矿低库存高铁水价格坚韧,限产平控及后期可能发生负反馈或迫使钢厂检修减产,则后期利润有修复空间;三季度螺矿比历史最低点约4.3,01合约螺矿比在4.5以下逢低做多相对安全。

近期卷板内需及出口回落,高炉热卷利润好于螺纹,螺纹转产热卷,热卷库存高出历年同期,卷螺差出现收缩;8月制造业PMI超预期改善,通常四季度制造业好于地产,促内需家电汽车将带动热卷消费,01合约卷螺价差80附近做多,目标170。

风险关注:宏观经济、终端消费、钢厂生产节奏、减产监管调控

(本报告信息来自公开资料,我公司对信息数据及观点的准确性、完整性、时效性不作任何保证,不构成任何投资建议

特别声明:以上所述观点均不代表平台意见,所有内容不构成投资建议,风险自担。

推荐阅读