铅基本面多因子量化策略探讨

基于需求、供给、库存和价差四大类

铅宏观属性偏弱,主要围绕基本面展开交易。在消费领域集中,铅基本面逻辑相对简单,适合进行基本面量化探索。结合铅基本面研究经验,本文通过量化手段,构建了四个大类因子,借助阈值开仓方法生成开仓信号,并最终以等权方式得到大类合成因子的开仓信号,在测试集和训练集上取得了预期效果。

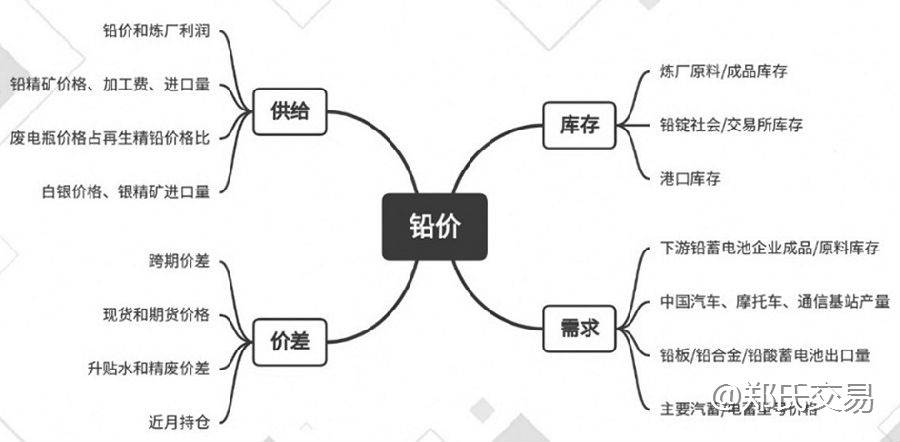

基本面相关因子分类

我们将基本面因子划分为四大类:需求、供给、库存和价差。

需求因子:我国85%的铅用于生产铅酸蓄电池,需求类因子主要包括铅锭及铅下游产品出口、铅酸蓄电池企业开工、电池企业和经销商成品库存,汽车、通信基站等终端品产量以及主要电池型号价格。

供给因子:原/再生铅炼厂的原料、开工、产量都会影响供应,所以供应因子主要包括铅精矿供应(产量+进口)、银价、银精矿进口、废电瓶价格、原/再生铅炼厂利润、原/再生铅炼厂开工等数据。

库存因子:库存是供需平衡的最终表现,重要性不言而喻。主要关注炼厂原料和成品库存,铅锭交易所和社会库存以及港口库存。

价差因子:价差反映不同期限、不同品种之间的供求差异,主要包括期限价差、现货升贴水、精废价差。铅和其他有色品种关联度低,跨品种价差可忽略。

图为铅指标结构分类

基本面因子的预处理和大类因子的搭建

基本面因子的预处理和大类因子的搭建本文先构建基本面因子,再通过一定方式加权求和,形成四个大类因子的时间序列,然后根据这四个大类因子时间序列形成最后的交易策略。原始基本面因子80个,数据从2012年年初开始,一直截至目前,频率为日度、周度和月度。部分数据早期尚未开始搜集,各因子除频率不同外,时序长度也有差异。日度数据当日收盘后可得,连贯性强;周度数据周五收盘后可得,其中SMM铅锭社库每周一、周五更新;月度数据如产量、产成品库存、进出口发布滞后,所含信息量较少,遇节假日可能会略有调整。

基本面因子处理

数据预处理:空值、极值

原始因子序列时间戳都是日度的,周度和月度数据有大量空值,统一用前值补全,得到全部因子的日度序列。

数据中的极值往往会影响在线性模型假设下的拟合,同时对于映射关系也存在错误推断的可能,因此我们将高于时序数据3倍标准差的数值调整为平均值±3倍标准差。

频率转换

铅价从2020年以来的变化幅度明显缩窄,波动变动频率接近周度。从信号生成和调仓频率角度出发,统一取因子每周的均值作为该周周五的值,最后只保留周五的这个值,从而实现了所有因子统一向周度转换,再将周度数据合成周度的大类因子序列。

对于交易标的,取沪铅主力合约每周五的收盘价,同样调整为周度。这也意味着基本面策略将以周度为单位进行。

标准化处理

基本面因子和沪铅价格全部转变成周度数据以后,考虑不同因子的量级和量纲差异较大,量级较大的指标可能导致量级较小的指标被忽略,当量级差别很大时,消除量纲影响也有必要。用因子的当期值减去一定窗口期的均值来降低因子量级的影响,同时通过计算因子窗口期内环比变化抹除量纲影响,从而实现了基本面因子的标准化。

具体构造方式如下:单个基本面因子i的构造为KT2023705c1.tif>,沪铅周度收益率序列的构造为KT2023705c1.tif>。其中fi,t表示基本面因子i在t期的原始值;windows表示窗口期,由于前期已经将频率转为周度,windows=3则代表窗口期为3周;Mean表示过去窗口期内因子值的平均数;Fi,t表示某因子的t期的原始值减去窗口期均值;Factori,t表示基本面因子i经过标准化以后t期的值;Ppb,t表示沪铅在t期的收盘价;Ppb,t表示沪铅的周度收益率。这样就得到了不同基本面因子、沪铅收益率的时间序列。沪铅收益率就是需要预测的量,数学上也称被解释变量;构造的基本面因子可以理解成基本面上的已知信息,属于解释变量。

特别声明:以上所述观点均不代表平台意见,所有内容不构成投资建议,风险自担。