【数据分析】供需两端加速修复,经济景气度显著回升

事件:

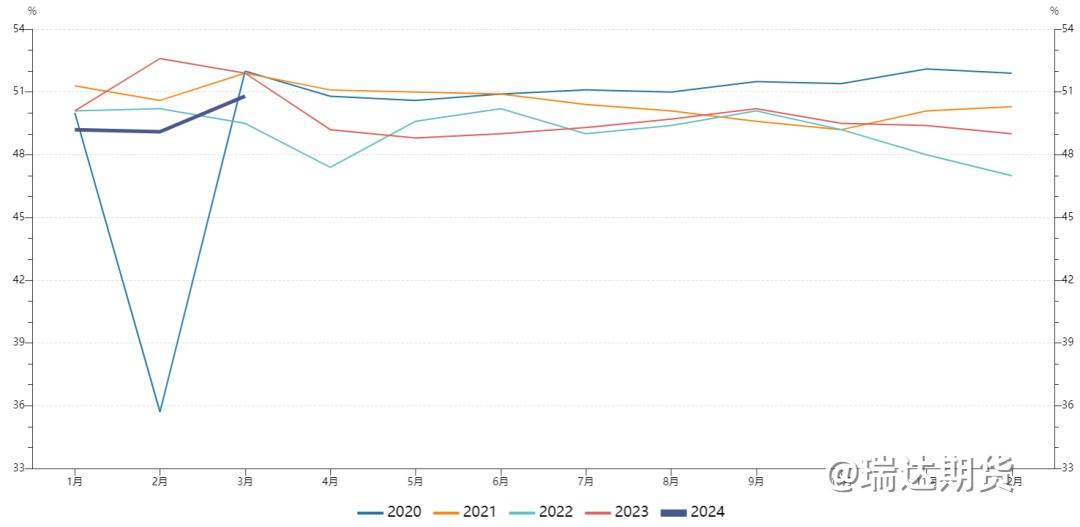

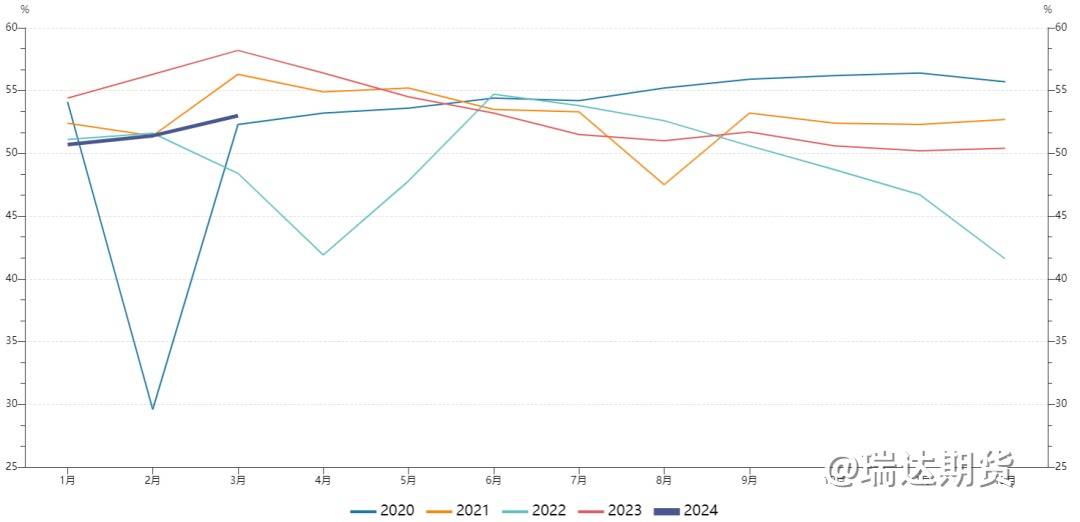

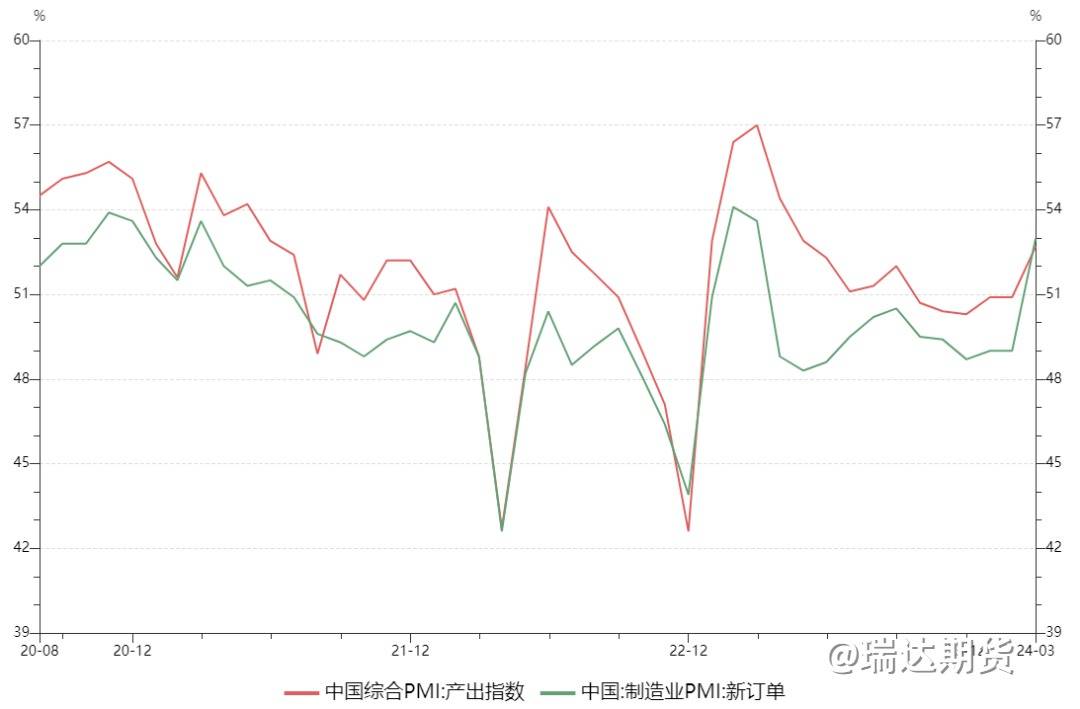

3月31日,国家统计局公布数据,3月份制造业采购经理指数、非制造业商务活动指数和综合PMI产出指数分别为50.8%、53.0%及52.7%,较上月分别回升1.7/1.6/1.8个百分点。

观点:

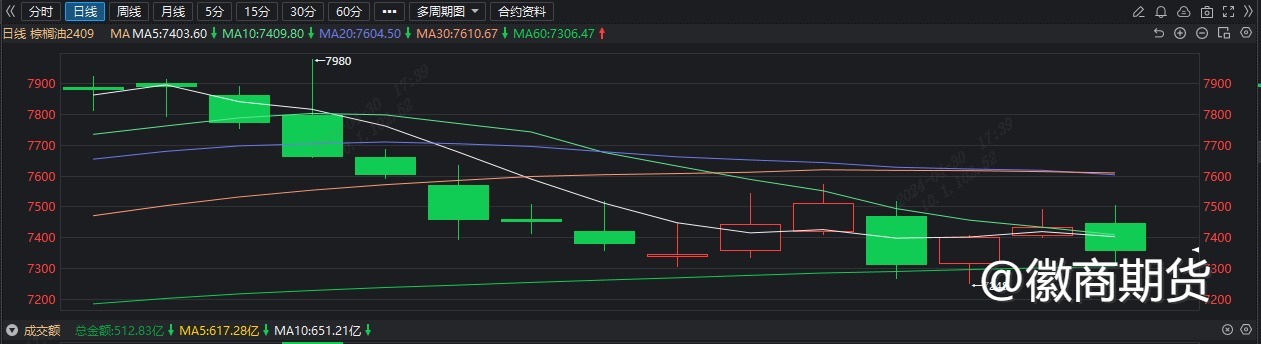

一、3月制造业PMI回升超市场预期。中国制造业采购经理指数、非制造业商务活动指数分别为50.8%、53.0%,分比2024年2月回升1.7、1.6个百分点。春节过后企业加快复工复产,市场景气度明显提升。今年3月制造业PMI环比2月上升1.7个百分点,超出季节性变化范围,且去年10月以来首次超出荣枯线,显示制造业景气度明显提升。

从结构上来看,供给端景气度较好,需求修复较为明显。需求端,新订单指数升至 53.0%,首次跃升至扩张区间并超过生产指数。节能减排、提升效率等技术改造升级对制造业需求有所拉动。出口订单表现较强,3月份美国、日本制造业PMI初值分别为52.5%、48.2%,较前值有所回升,显示出海外制造业补库需求逐步增强。两项指数相对分化,意味着价格环境仍有待改善。供给端,3月生产指数升至 52.2%,亦呈现较好修复趋势。若供需缺口的改善能持续,将有助于缓解当前经济有效需求不足且局部产能过剩问题。

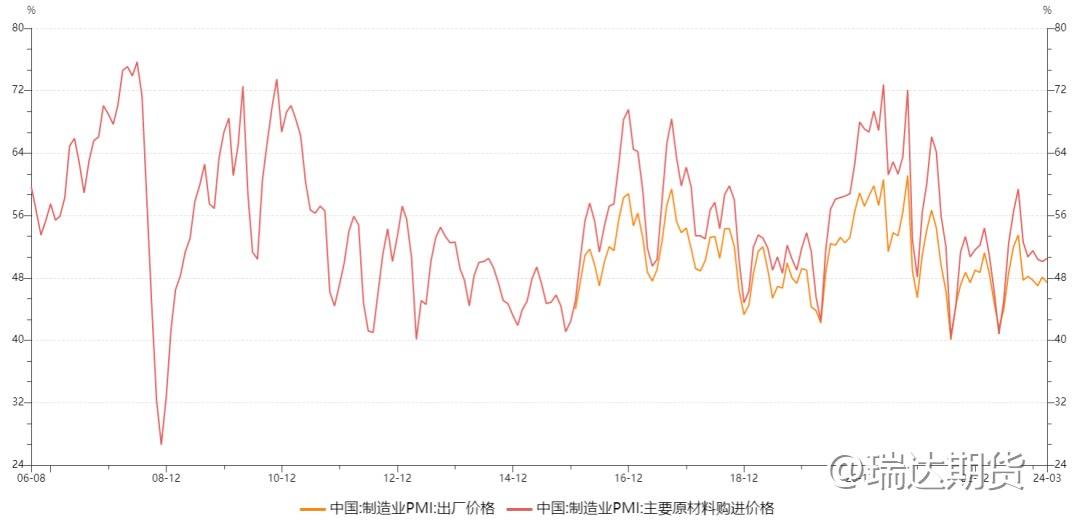

二、价格逐步改善。本月制造业PMI出厂价指数为 47.4%,仍处于收缩区间,购进价指数为50.5%,整体呈现购进价扩张但出厂价收缩。出厂价相对低迷表示当前市场需求仍然偏弱。国际金属以及原油价格在美元回落后贸易恢复的影响下有所走升,然国内地产仍相对低迷,因而需求带动价格回升的效力相对有限。价格因素具有粘性特点,随着资本市场改革、设备更新等政策开始见效,后续出厂价企稳回升仍可期待。

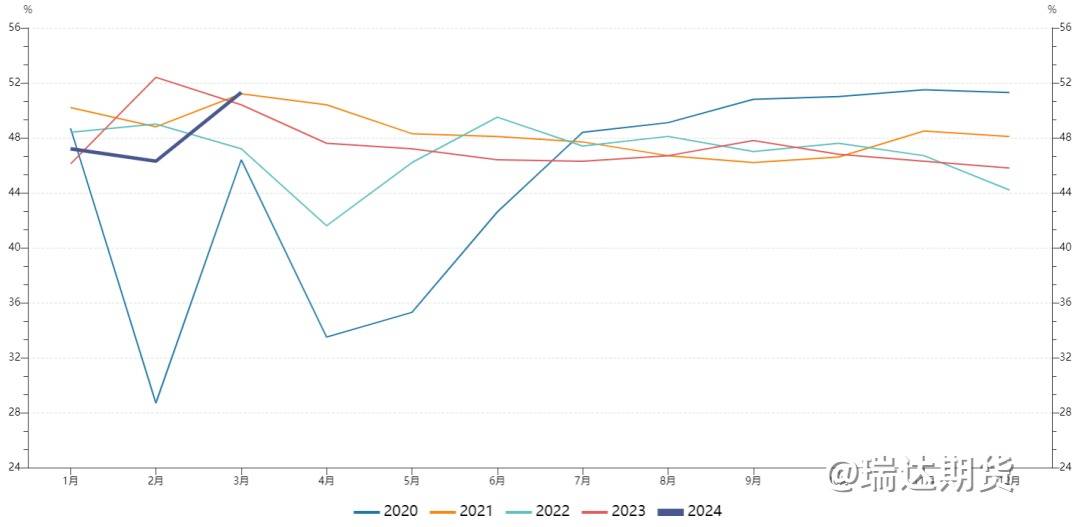

三、采购量显著反弹,库存周期拐点未现。值得关注的是,3月制造业 PMI采购量指数升至 52.7%,但原材料库存和产成品库存指数都在持续收缩,反映库存回落周期已经见底但补库存尚未启动,仍需关注工业价格同比转正之后企业盈利预期的进一步修复。

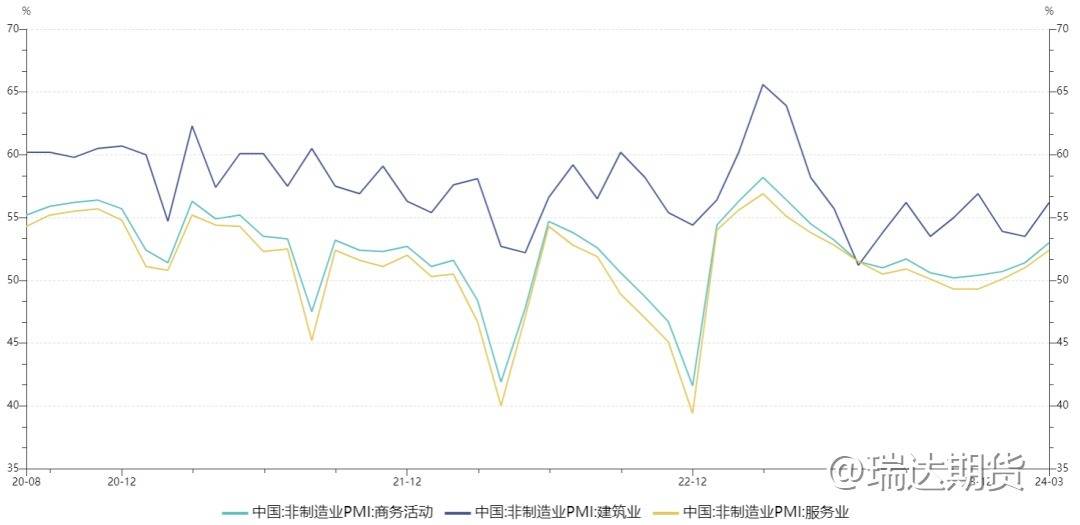

四、非制造业指数显著回升。3月非制造业指数录得53.0%,相较于2月份显著上升1.6个百分点,持续高于荣枯线。从行业结构来看,受金三银四旺季及开年后基建工程陆续开工因素影响,建筑业商务活动扩张加快,服务业稳步回升,整体服务业景气度较优。

总的来看,3月PMI与受季节性、政策预期以及外需修复三重因素推动,结束了连续五个月的收缩,重回扩张区间。制造业供需两端景气度均有所改善,需求端修复更加明显。库存周期出现见底信号,尚未在存量上体现回升趋势,后续仍需关注企业盈利预期改善对库存增量的带动。两会过后,政策快速部署落地,超长期国债以及新一轮设备更新政策启动,有望持续带动国内需求修复,预计后续制造业PMI持续回升仍有空间。

相关图表:

图 1 制造业PMI

资料来源:Wind,瑞达期货研究所

图 2非制造业PMI

资料来源:Wind,瑞达期货研究所

图 3制造业PMI分项

资料来源:Wind,瑞达期货研究所

图 4供需两端修复

资料来源:Wind,瑞达期货研究所

图 5外贸需求回暖(出口新订单)

资料来源:Wind,瑞达期货研究所

图 6价格指数低位震荡

资料来源:Wind,瑞达期货研究所

图 7服务、建筑以及商务活动景气超季节性表现

资料来源:Wind,瑞达期货研究所

作者

研究员:

许方莉 期货从业资格号F3073708

期货投资咨询从业证书号Z0017638

助理研究员:

廖宏斌 期货从业资格号F3082507

王世霖 期货从业资格号F03118150

曾奕蓉 期货从业资格号F03105260

免责声明

本报告中的信息均来源于公开可获得资料,瑞达期货股份有限公司力求准确可靠,但对这些信息的准确性及完整性不做任何保证,据此投资,责任自负。本报告不构成个人投资建议,客户应考虑本报告中的任何意见或建议是否符合其特定状况。本报告版权仅为我公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为瑞达期货股份有限公司研究院,且不得对本报告进行有悖原意的引用、删节和修改。

特别声明:以上所述观点均不代表平台意见,所有内容不构成投资建议,风险自担。