9.18期货今日重点关注品种

原油:油价短期价格走势偏强,回调拐点或延后至四季度。且即便下跌,出现深跌概率已经大幅下滑,或仅为阶段性调整,理由如下:第一,OPEC+减产确实提升了四季度原油市场出现供应缺口的确定性;第二,装置开工率下滑,油品裂解价差维持高位;第三,油品价格推高海外通胀,或再度引发市场交易海外央行加息利空(此点不确定性较高,或在四季度构成油价阶段性回调的利空,建议持续关注)。此外,我们主意到过去一周SC走势强于外盘。由于当前SC理论套利空间已接近历史高位,估值偏高,背离外盘走强空间有限。

金银:近期沪金沪银表现强势,沪金延续此前流畅的趋势上行态势,创出历史最高点472.98元/克,沪银则日盘最高涨幅超过2%。然而,内外盘金银走势形成了极大的劈叉与反差,COMEX金银相对表现疲软,不断回调。近期人民币持续贬值占据内外走势分化的主要原因,此前最低达到7.36,使得内盘金银价格不断相对抬高。但是即便剔除掉汇率因素外,内外价差仍在拉大。从驱动来看,一方面因为进口问题导致国内黄金供应短缺,另一方面国内黄金囤买需求旺盛,令市场上黄金现货较为紧缺。白银方面,今年国内光伏用银需求不断增长爆发显著刺激白银的去库表现,同时白银本身具有更好的价格弹性,导致外盘疲软的情况下沪金沪银双双走强。总的来说,此次贵金属内外盘表现分化有政策和的市场交易行为双重扰动,且难言短期会快速回归合理区间,我们单边方向上对内盘金银保持强势观点不变,但是需要关注情绪退却后价格高位回调,建议投资者谨慎交易。

烧碱:短期驱动向上,近月趋势仍偏强。目前烧碱市场的核心在于供应减产、区域套利空间打开(包括出口套利),以及下游需求环比改善。从供应方面看,当下烧碱开工81.2%,同比下降2.67%。企业库存27.12万吨,环比-4.01%,同比-4.92%。9月中旬虽有部分装置复产,但10月仍有金岭、信发、北元等大型厂家计划检修,供应端压力不大。同时亚运会限制部分地区液氯运输,影响部分厂家开工。区域套利来看,华南地区库存偏低,但相比先前紧张状态已经缓解,价格过高需要下游消化。近期出口价格仍在持续上调,下周出口招标订单有调涨计划。需求方面,下游氧化铝行业开工回升、利润回升,支撑烧碱需求。同时粘胶短纤、印染行业、造纸行业需求也在环比改善。山东氧化铝主流企业因液碱送货量不足,库存持续下降,持续提高32%液碱采购价格。此外,十一假期临近有部分企业不乏有囤货情况,市场处于刚需扩张、囤货扩张的格局。

期指:震荡走势

期债:复苏预期驱动,利率中枢回升

黄金:沪金强势突破历史新高

白银:跟随黄金

铜:美元坚挺,压制价格

铝:仍考验19500上方关键阻力,周五夜盘跌落

氧化铝:跟随回调,考验3000关口

锌:社库累增,上方或存压力

铅:警惕流动性溢价回吐

镍:库存重心接连上移,下方关注经济性空间

不锈钢:下游负反馈施压,成本支撑或趋于清晰

锡:震荡回落

工业硅:现货紧张推涨硅价,关注上方空间

碳酸锂:需求疲软,弱势运行

铁矿石:铁水回落,高位反复

螺纹钢:供需双弱,震荡反复

热轧卷板:震荡反复

硅铁:能耗关注加剧,偏强震荡

锰硅:成本估值支撑,高位运行

焦炭:宏观提振,高位震荡

焦煤:宏观提振,高位震荡

动力煤:供应扰动延续,高位震荡

集运指数(欧线):弱势延续

玻璃:短期偏弱 中期震荡

PTA:产业链正反馈,趋势仍偏强

MEG:正套

橡胶:震荡运行

合成橡胶:区间震荡,原料端支撑明显

沥青:供应修正,平衡或改善

LLDPE:后期面临调整

PP:估值偏高 或开启调整

纸浆:宽幅震荡

甲醇:顶部震荡

尿素:现货坚挺,补贴水格局延续

苯乙烯:偏强震荡

纯碱:短期偏弱 但不宜追空

LPG:高位震荡整理

短纤:成本强势,偏强震荡

PVC:窄幅震荡,持续上涨仍需下游带动

燃料油:窄幅震荡,基本面仍然偏强

低硫燃料油:暂时强于高硫,高低硫价差小幅走阔

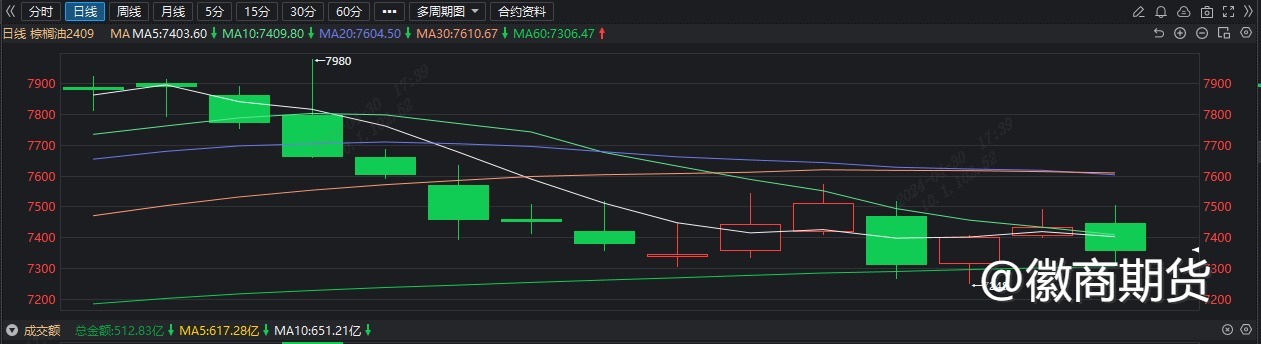

棕榈油:走势偏弱 产地缺乏上涨驱动

豆油:关注美豆走势的影响

豆粕:美豆收跌,偏弱运行

豆一:反弹受限,震荡

玉米:区间运行

白糖:高位震荡

棉花:继续震荡 关注籽棉收购价

鸡蛋:情绪偏强,现货偏弱震荡

生猪:现货震荡调整,等待进一步印证

原油:暂时偏强

特别声明:以上所述观点均不代表平台意见,所有内容不构成投资建议,风险自担。