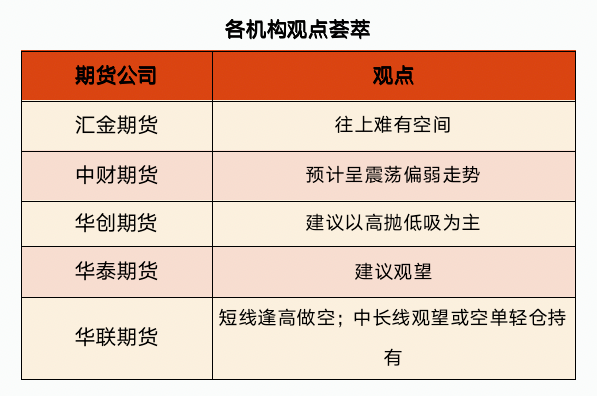

【上甲研报君】8月3日,各机构观点荟萃—甲醇

8月2日,甲醇主力合约MA2309上涨0.69%,报收2347元/吨,成交122.01万手。

汇金期货:甲醇产品往上难有空间

短期供应低于预期。进入2023年7月以来,由于检修装置增加,同时前期检修装置开工推迟,导致国内甲醇市场供应恢复不及预期,加之下游烯烃装置大量采买,助力国内甲醇市场持续上行。近期,江苏部分主流区域罐容偏紧已有一段时间,7月伊朗装速略超预期,再加上8月初仍有装船计划,虽大多船货仍以烯烃工厂目的港为主,但因主流库区罐容偏紧,使得其他边库也接到了相对增量的入库计划。虽当前传统下游的确开工有所回升,但沿海区域在最大消费主力MTO尚无法确认能否开车的背景下,催提货与提货速率上升有限,将使得近端基差仍有走弱空间。综上,成本偏强或仍对绝对价格有支撑;台风天气或影响近端卸货速度,但累库周期下,甲醇产品往上难有空间。

中财期货:预计甲醇价格呈震荡偏弱走势

昨日甲醇区间震荡,MA2309合约收于2347元/吨,涨幅0.69%。现货方面,基于12:00-16:40,太仓甲醇市场现货价格参考2340-2350。8月下旬纸货参考价格2360-2370,9月下旬纸货参考商谈在2385-2390。期货回调且持货商适量调降价格,下午江苏太仓甲醇市场稳中回撤(单位:元/吨)。基于今日9:00-15:00,内蒙古甲醇市场主流意向价格在2030-2060元/吨,与前一交易日均价持平。生产企业出货为主,下游按需采购,价格整理运行。(内蒙北线2030-2060元/吨,内蒙南线商谈2050元/吨)。基于今日9:00-11:30,甲醇山东南部市场部分意向价格在2420-2430元/吨,价格整体上涨。今日午时个别企业报价2460元/吨。生产企业出货为主,下游按需采购,价格整理运行。截止7月27日,沿海地区(江苏、浙江和华南地区)甲醇库存在104.62万吨,环比上涨10.94万吨,涨幅为11.68%,同比下降8.47%。上周甲醇低位反弹,主要由于国家政治局会议传达出利好消息,市场情绪回暖,带动商品整体上涨。基本面来看,内地部分检修装置重启,开工率有所回升,后期随着检修装置逐步重启,叠加新增产能释放,甲醇供应将明显增加。进口方面,伊朗6月份临停装置较多,7月份进口量将下滑至110-115万吨,但目前装置都已恢复正常运行,7月份伊朗装船速度较快,8月份进口量或重回高位。需求端来看,烯烃需求变化有限,兴兴和盛虹重启时间仍不明确,短期内MTO需求波动有限。上周传统下游开工率有所回升,但目前进入消费淡季,开工率增长空间有限。成本端,煤炭方面煤矿生产稳定,但下游用户对高价接受度下降,电厂日耗见顶回落,交投活跃度有所下降,后期煤炭供需将转向宽松,煤价存在下行压力。综合来看,随着成本支撑转弱叠加供需压力逐步增加,预计甲醇价格呈震荡偏弱走势,关注宏观情绪扰动。

华创期货:建议以高抛低吸为主

周三,甲醇期货主力合约MA2309收盘报价2347元/吨,较上一交易日结算价上涨16元/吨,涨幅0.69%。甲醇供应较为稳定,处于近3年同期平均水平附近。需求方面,近期甲醇传统企业外采需求和新兴企业外采需求(MTO/CTO工艺需求)均有小幅下滑。库存方面,港口库存、社会库存和生产企业库存小幅变化,暂不存在结构性库存压力。政治局会议提振市场信心,甲醇多头情绪较为浓厚。短线来看,甲醇2309合约在2400附近有强压力位,雨季导致需求有所下滑,空仓投资者不建议追高,激进投资者或可高抛低吸为主。趋势观点:建议以高抛低吸为主。

华泰期货:建议观望

建议观望。港口短期到港压力偏大,但特立尼达天然气减产导致2套甲醇装置减产停车,关注实际停车进度;下游MTO方面,市场预期斯尔邦盛虹MTO8-10月有复工可能,后续待跟踪。内地方面,煤头甲醇开工逐步见底回升,供应压力回升,内地方面关注8-9月宝丰三期MTO的试车进度。

华联期货:短线,逢高做空;中长线,观望或空单轻仓持有

周三晚,MA2401下跌走势,收2415。江苏太仓现货价格为2335。煤制甲醇依然亏损,企业库存偏低,下游利润尚可,甲醇下方存支撑,但是甲醇进口量或重回高位,供应端面临国产与进口齐增加的双重压力,而现实需求不佳,三季度为需求淡季节,预计8 月甲醇需求恢复难言乐观,甲醇继续上行的阻力较大,关注台风天气对甲醇进口的影响。技术上,高位回调。操作上,短线,逢高做空;中长线,观望或空单轻仓持有;期权方面,卖出宽跨式期权。

特别声明:以上所述观点均不代表平台意见,所有内容不构成投资建议,风险自担。

推荐阅读