(一)有色金属行业分析报告:供需趋紧下电解铝行业进入上行周期

2023-06-28 17:53 · 发布于 浙江 · 交易达人

2023-06-28 17:53 · 发布于 浙江 · 交易达人转载“未来智库”

1 供需:库存处于十年历史低位,供给缺口扩大趋势基本确定

1.1 供给:国内产能迫近天花板,海外停产限产持续

根据国际铝业的统计口径,在铝供给端,2022 年全球铝供给量为 6846 万吨,中国的 原铝生产量为 4043 万吨,在全球占比达到 59.06%,相较于 2012 年上升 11pct。非洲,北 美、南美、欧洲、大洋洲原铝生产比例均出现下滑,除中国外亚洲的原铝生产值 2021 年占 比达到 6.7%,相较于 2012 年增长 1.5pct。中国为电解铝的主要增量供给方。

(一)国内产能迫近天花板

我国原铝供给端存在明显的约束,电解铝存在约 4467 万吨/年的合规产能“天花板”。 2017 年 3 月-10 月,发展改革委、工业和信息化部、国土资源部、环境保护部联合开展了 清理整顿电解铝行业违法违规项目专项行动,违法违规新增产能全部关停。《通知》规定, 凡包含电解工序生产铝液、铝锭等的建设项目,均必须实施电解铝产能置换,即“建设电 解槽、就须置换”。根据规定,违规建设产能产能合规化主要依据《部分产能严重过剩行业 产能置换实施办法》(以下简称“127 号文”),使用 2011—2015 年已淘汰落后产能指标和 2016—2017 年自主淘汰产能指标进行产能指标置换。合规电解铝指标=2015 年 6 月末总产 能+2015 年 6 月后新增特批指标+2011—2017 年 6 月工信部公示的已淘汰落后产能+2015 年 7—9 月期间投产的部分产能,合计约 4467 万吨。

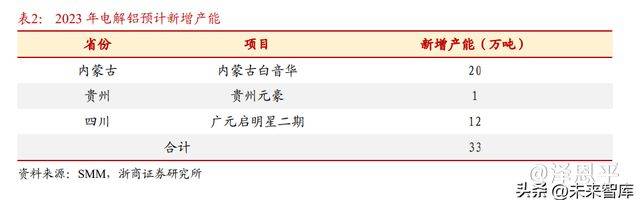

目前电解铝企业产能布局已基本落地,根据国际铝业统计,截止到 2022 国内运行产 能为 4043 万吨,由于电力能耗受限等因素,剩余产能补齐的可能性较低。目前新增产能 主要集中在内蒙古、贵州、四川地区,2023 年预计新增产能 33 万吨,产能增量较少;待复产产能主要在云南,由于枯水期和丰水期的季节性调整,季节性停产减产将会成为常 态;同时由于启停槽费用较高,许多铝企选择减产停产。

新增产能:根据百川盈孚统计,电解铝已建成待开工产能规模约 154.5 万吨。若 剔除产能置换项目后,新增产能仅约 33 万吨,电解铝项目投产基本接近尾声。 据 SMM 数据统计,国内电解铝主要项目为甘肃中瑞,内蒙古白音华,贵州元 豪,兴仁登高和广元启明星二期,其中,甘肃中瑞项目在 2023 年 3 月份已经全 部投产且已经陆续达到满产状态,兴仁登高为置换产能,不会形成有效供应增 量,因此新增产能主要集中在内蒙古,贵州和四川地区,主要增量仅为 33 万 吨。截至 2023 年 4 月底,新产能中约 23.2 万吨已实现投产,其中包括甘肃中瑞 铝业有限公司 11.2 万吨、内蒙古锡林郭勒白音华煤电有限责任公司铝电分公司 6 万吨以及贵州元豪铝业有限公司 6 万吨先后于 2023 年 1 月投产。

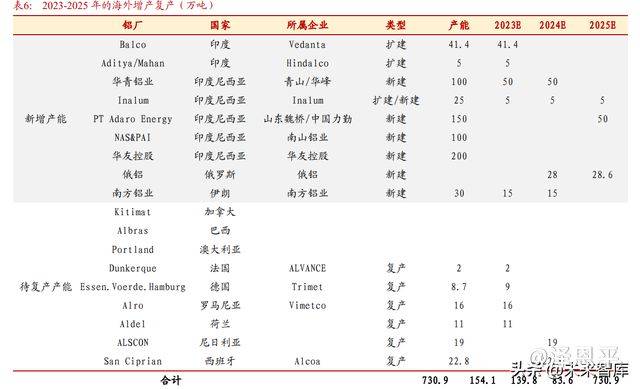

布在印度和印尼地区,包括: (1)国内企业出海建厂,华青铝业、华友控股、南山铝业、山东魏桥/中国力勤 等在印尼规划产能 575 万吨,南方铝业在伊朗规划电解铝产能 30 万吨,共计 605 万吨; (2)国外铝企 Inalum、Balco、Aditya/Mahan、俄铝等新增产能 71.4 万吨。

待复产产能:据不完全统计,待复产产能合计 79.5 万吨,其中 2023 年待复产产 能为 37.7 万吨,2024 年待复产产能 41.8 万吨。

(三)供给合计

国内产能迫近天花板,海外由于能源问题,持续限产停产趋势不减,供给格局基本形 成。2022 年全球版电解铝产能达到 6846.1 万吨,其中国内产能为 4043.0 万吨,海外产能 为 2803.1 万吨。2023 年预计全球产能达到 7095.7 万吨,同比增长 3.65%,其中国内产能 达到 4159.7 万吨,同比增长 2.89%,国外产能达到 2936 万吨,同比增长 4.74%。2025 年 国内运行产能基本达到产能“天花板”,全球产能达到 7438 万吨的峰值。

1.2 需求:新能源发展核心金属,轻量化趋势重点受益

高耐腐蚀性、优异的强度重量比和良好的成型性使铝成为建筑、交通、包装及机械设 备等领域的主要工业金属。汽车领域新能源渗透率的提高以及车身轻量化的发展趋势拉动 铝需求迅速增长,稳增长背景下,新能源基建也有望发力,光伏、电网的建设推动电子、 电力行业用铝占比较大提升。 目前主要跟铝进行竞争的产品主要是高强度超薄钢板、钛合金、镁合金以及碳纤维等 材料。各项材料的性能如下: (1)钢的密度达到铝合金的 3 倍,利用其设计零部件不利于减轻重量,不满足目前的发 展趋势; (2)钛合金尽管比刚度、比强度均大于铝合金,但在高温环境下其导热性差以及化学性 能不稳定导致切削加工难度大,所以不适合用于设计存在复杂零件; (3)镁合金密度略高于碳纤维(CFRP)为 1780Kg/m3,性能优于铝; (4)碳纤维(CFRP)各项指标均最优,但对复合材料加工装配所需孔槽时,对其强度 有较大影响。

材料成本的降低和材料质量的提升成正比,从目前轻量化领域的发展趋势来看,铝合 金或将成为未来的产品发展新趋势。钢材价格最低,但是降重效果较差;铝价格区间和降 重范围均处于较佳区间;钛和镁价格相对较高,镁的密度约为铝的 1/2,但是价格却是铝的 3 倍,目前来说经济性相对铝较低;碳纤维材料的降重效果最好,但是目前成本过高。

铝型材在建筑领域应用较多,在新能源汽车、光伏等新兴领域的需求增长迅速。汽车 领域新能源渗透率的提高将拉动铝需求增长;地产宏观政策向好, 或将带动铝产品需求 放量。 全球铝终端需求主要集中在五大领域:包装(25%)、交通运输(23%)、建筑 (12%)、电力设备(11%)和机械设备(9%)。 中国铝终端需求主要集中在建筑铝型材(67%)。光伏、新能源汽车、风电产业的 铝需求量占比逐渐增多,目前光伏型材占比为 10%,新能源汽车轻量化发展处于 初期,目前新能源汽车铝型材占比仅为 2%,发展潜力大。

(一)建筑领域

全球铝终端需求主要集中在五大领域:包装、交通运输、建筑、电力设备和机械设 备,传统行业目前仍是铝的消费主要场景。建筑用铝主要是门窗、建筑装饰等,与地产高 度相关。随着地产行业政策向好,竣工面积增速逐渐改善,对铝的需求有望迎来边际改 善。从地产周期来看,现在位于政策拐点,房贷数据或迎边际向好,消费弹性较大。

(二)新能源汽车领域

新能源汽车产业已进入平稳增长周期,汽车产业是用铝较多的产业,预计 2025 年新 能源汽车领域耗铝量约 475 万吨,2030 年新能源汽车领域耗铝量超过 1000 万吨。铝合金 因具有密度低、单位质量的能量吸收能力强等特性,是汽车轻量化的首选材料,汽车轻量 化技术包括结构设计轻量化与轻质材料的应用。研究表明,当整车质量减轻 10%,燃油经 济性提高 6-8%,加速时间减少 8%,制动距离减少 5%,转向力减小 6%,二氧化碳排放减 少 4.5%,轮胎寿命提高 7%。伴随排放法规的日趋严格,汽车轻量化的步伐显著加快,将 使得高端铝材消费迅速扩张。

(三)光伏领域

铝边框属于光伏不可或缺的辅材,且在大尺寸组件成主流后,单位耗量变化不大,因 此铝边框市场空间跟随光伏装机需求持续成长,预计 2025 年耗铝量约为 287 万吨,市场 规模增长至 700 亿左右。具体假设如下:(1) 新增装机:光伏新增装机逐年增长,预计 2025 年新增装机 550GW;(2) 铝边框单吨价格:铝价+加工费,碳中和背景下是电解铝 成本较高叠加海外供给扰动,预计未来铝价保持在高位;(3) 加工费:随着产能提升成本 下降,同时行业格局仍维持在较好状态,预计未来加工费缓慢下降。

(四)风电领域

铝在风电领域逐渐崭露头角,预计 2025 年风电领域带动铝需求量 134 万吨。随着双碳 目标的提出,风电新能源得到大力发展,成为未来主要趋势之一。目前,铝主要应用于风 电领域的电线电缆,电线电缆原多用铜线制造,然铜线成本过高,因此除一部分必须用铜 线的,其余现均使用铝线。其次铝材凭借自身优良的性能,也在在风电领域的结构设施如 桨叶、塔架和连接座中得到应用。

(五)机器人领域

铝合金是机器人外壳的主要金属,一些著名的轻型机器人手臂,如 UR 和 KUKA,都 由低成本的铝合金材料制成,在降低自身重量的同时,提升了系统的动态稳定性。传统的 工业机器人主要用于结构良好和先验确定环境中的重复定位任务。为了获得高定位精度和 可重复性,工业机械臂是非常僵硬和隐含沉重的机械手。机器人的轻量化提高能量效率, 减少机器人执行任务时的能量消耗,尤其是对依靠自身有限资源来维持日常工作的机器人 可以提高机械臂与人类交互时的安全性以及作业的灵活性。其中铝合金品类包括: 铝 A380 :压铸中最常用的合金,可提供材料特性和可铸性的最佳组合,可用于 铸造机器人手臂、手腕、底座、“肘部”和工业机器人的其他几个部件的外壳。 以 6061 为代表的 6000 系列铝合金:主要合金元素为镁与硅,强度中等,具有良 好的抗腐蚀性、可焊接性,氧化效果较好。硬度没 7075 高,但抗腐蚀比较好, 市面上机器人手臂大多使用这种铝合金材质。 以 7075 为代表的 7000 系列铝合金:主要是铝镁锌铜合金,属于超硬铝合金,可 热处理合金,有良好的耐磨性和焊接性,但耐腐蚀性较差,多应用于航空环境。

1.3 供需平衡:供给缺口日益扩大,2025 年形成产能紧缺窗口期

在不计算机器人远期需求空间的情况下对供需进行盈亏平衡测算,可以发现 2023- 2025 年供给缺口日益扩大的趋势基本确定,2023 年铝供需处于弱平衡状态,但由于新能 源需求增加较快,海外扩产速度较慢,形成产能紧缺窗口期,到 2025 年供需缺口将达到 306 万吨。

对铝价进行复盘可以发现,铝价对供需的反应较为强烈,对标 2021 年一季度的电解 铝紧平衡状态,2025 年供给缺口达到 306 万吨,超过 2021 年 193 万吨的供给缺口,预计 2025 年铝价将超过 2021 年铝价水平,上调空间至少达到 23000 元/吨。基于铝的轻量化和 高强度重量比等高性能,应用场景进一步扩展的可能性大,机器人轻量化放量将进一步维 持铝需求增速,为铝价上涨周期带来较强的底部支撑效应。

1.4 库存:处于十年历史低位,去库趋势持续

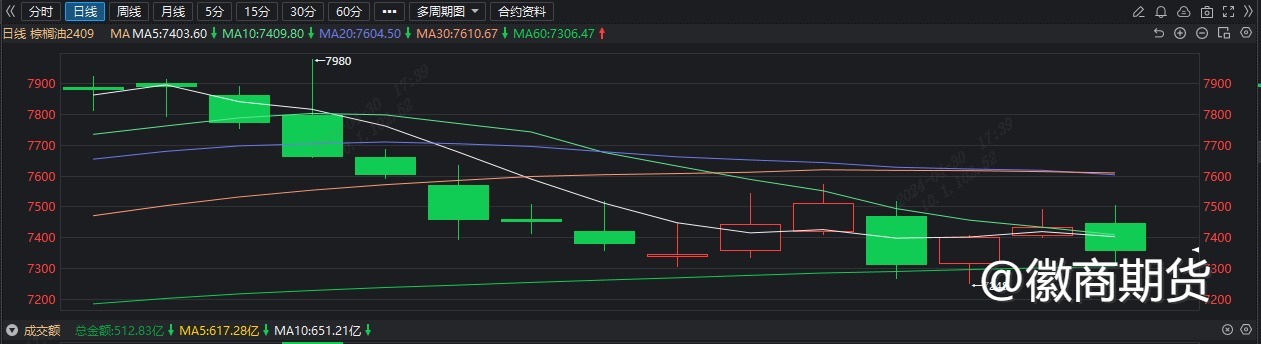

当前中国电解铝社会库存冲高回落,当前呈现去库趋势。据 SMM 数据库显示,自 2022 年 12 月底国内分地区电解铝社会库存持续大增,并于 2023 年 3 月 2 日触及 2020 年 4 月 27 日以来新高至 126.9 万吨后拐头向下,下降趋势开启。截止到 4 月底,相较于最高点库 存下降 41.6 万吨,降幅 38.24%。电解铝目前已呈现去库趋势,自进入二季度以来电解铝 库存进入季节性降库阶段,整体库存表现向好。 LME+上期所电解铝库存处于历史低位,低库存限制铝价持续回调空间。截止到 2023Q1,LME 库存为 52.09 万吨,上海期货交易所库存为 20.69 万吨,合计为 72.78 万吨,处于近十年来库存低位。自 2022 年 2 月 25 日电解铝总库存跌破 100 万吨红线后,随 后持续走低,大量冶炼厂的减产令市场缺口不断扩大。虽然海外仍将处于加息周期中,利 率的进一步走高抑制海外消费。随着亚洲经济复苏、美联储加息放缓,需求回暖,库存低 位对铝价的支撑作用将会进一步显现,铝价有望进入上涨周期。

特别声明:以上所述观点均不代表平台意见,所有内容不构成投资建议,风险自担。

推荐阅读