铝:等待价格驱动条件

观点:限电再度侵袭供应端,消费逐步回暖,但国内尚未正式开启去库周期,且宏观方面仍存隐忧,短期内铝价突破区间震荡的条件不充足。

2022年8月至今,沪铝主力合约始终处于横盘整理阶段,上方承压19500元/吨一线,下方以17800元/吨平台托底,相较于内盘,伦铝(0-3)合约的波动则稍显剧烈,呈现宽幅震荡态势,上方一度触及2679.5美元/吨,下方探低至2080.5美元/吨。3月已至,沪、伦铝合约是否能摆脱震荡行情呢?

详细分析如下:

国内召开两会,美联储议息会议将至。今年,政府工作报告将我国GDP增速预期目标设定在5%左右,体现了稳中求进总基调下的底线思维,略低于市场预期,情绪上有所回落。报告指出将着力扩大国内需求,把扩大消费摆在优先位置。房地产政策定调更加积极,自2017年以来,首次未提到“房住不炒”;拟安排地方政府专项债券3.8万亿元,提前批突破2万亿,财政前置发力目标明确,但合计可使用规模低于去年,基建定调有所收敛,更强调资金使用效率和推进重大项目实物工作量。因此,仍可对房地产拉动消费抱有一定期待,或接替基建继续发力。

海外方面,多位美联储官员发表偏鹰言论,主席鲍威尔的国会发言亦超预期鹰派,市场开始交易美联储加息周期延长、终端利率提高的预期,美元指数应声拉涨,一度逼近106,施压有色金属。但近期公布的薪资环比增长放缓,失业率上升,或表明劳动力市场有所松动,美国的就业数据让市场预期不断切换,美元指数亦出现回调,美元指数对有色金属的影响具有不确定性。在3月下旬的美联储议息会议之前,密切关注美国的通胀相关数据指征。此外,美国硅谷银行突然倒闭加剧了金融市场的避险情绪,大量资金涌入黄金端。

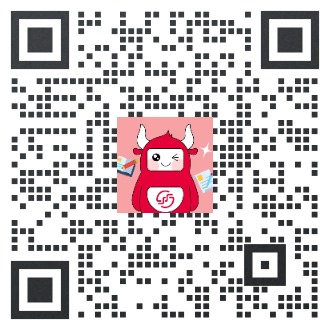

矿端生扰动,氧化铝过剩幅度走扩。作为我国铝土矿主要进口来源国之一(去年,进口印尼铝土矿占总进口量的15%),印尼政府近期已确认自6月起禁止铝土矿出口,因该消息传言已久,部分采购进口矿的企业已开始整改生产技术,适应其它国家的矿石,从去年的铝土矿进口情况也可以看出,土耳其、黑山、加纳等国家的进口矿量有明显增加,此外,国内部分大型电解铝企业已在印尼当地建有多家氧化铝厂,且有继续扩产的可能。因此,我们认为如果6月该政策落地,仅在短期内影响国内矿石的供应量,以及情绪上有些许波动,但实际影响不大。

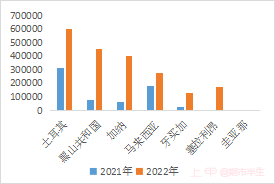

随着部分氧化铝企业复产和河北新增投产项目落地,氧化铝产能逐步增加,同时,限电对需求端的影响增强,氧化铝过剩幅度扩大,价格上行乏力,冶炼利润承压,并反向制约氧化铝的产量增速,预计3月氧化铝产量约651万吨。

进口方面,考虑到国内氧化铝供应增加,而需求下降,且1月下旬以来,进口窗口始终关闭,预计3月氧化铝净进口量约10万吨。

图1:主要铝土矿进口来源国(单位:吨)

数据来源(海关总署)

图2:除主要铝土矿进口来源国以外的来源国家

(单位:吨)

数据来源(海关总署)

图3:国内氧化铝产量(单位:万吨)

数据来源(SMM)

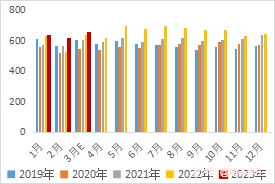

图4:氧化铝冶炼利润(单位:元/吨)

数据来源(SMM)

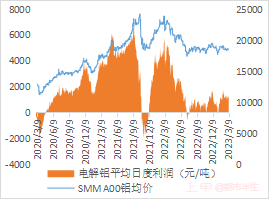

复产缓慢,限产再起,电解铝产量受限。从生产端来看,因电力紧张局面有所缓和,四川、广西地区电解铝逐步复产,贵州电力供应未见明显宽裕,当地铝企仅少量复工,且完全复产周期较长,由于云南水位偏低,第二轮限电减产落地,约78万吨产能被迫停产,由于铝槽内的存量铝水仍可铸锭,故减量明显体现在3月;新投项目方面,甘肃中瑞(二期)达产,内蒙古白音华和贵州兴仁登高新增产能缓慢落地。从成本端来看,氧化铝价格承压,电价和冶炼辅产品(氟化铝、冰晶石、预焙阳极等)价格均有明显回落,电解铝成本降至万七附近,成本支撑平台出现下滑。从利润端来看,电解铝冶炼维持盈利,且单吨利润在千元左右,考虑到生产线启、停成本高昂,故常规的生产盈利变化对产量的影响不大。增减相抵下,预计3月电解铝产量约339万吨。

进口方面,2月沪伦比值有些许修复,但进口窗口始终关闭,且国内电解铝库存大幅增加,而消费恢复力度不显著,预计3月电解铝净进口量约5万吨。

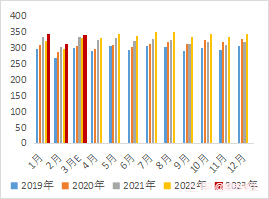

图5:国内电解铝产量(单位:万吨)

数据来源(SMM)

图6:电解铝冶炼利润(单位:元/吨)

数据来源(SMM)

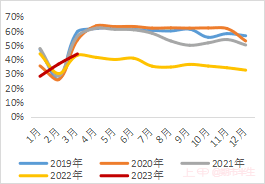

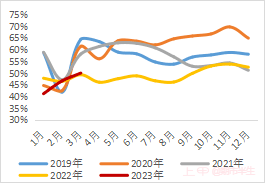

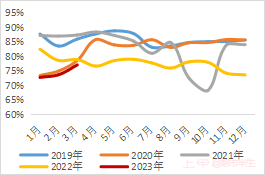

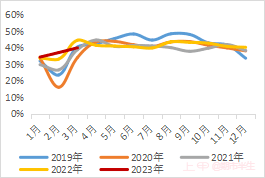

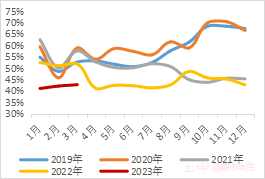

政策加持下,关注传统消费旺季表现。受年前新冠大范围确诊和春节假期偏早的影响,今年铝加工企业开工率低点于1月出现,2月多处于复工复产阶段,各行业开工率均有明显回暖。3月,汽车和光伏板块继续带动工业型材开工,在多措并举的政策扶持下,建筑型材企业的新订单也有回暖迹象,特高压输电项目的推进继续支撑铝线缆需求,铝板带箔正逐步进入旺季,加之出口订单环比有所增加,故整体消费呈现稳步回暖态势。因此,对“金三银四”消费仍可抱有一定期待。

图7:建筑型材开工率

数据来源(SMM)

图8:工业型材开工率

数据来源(SMM)

图9:铝板带开工率

数据来源(SMM)

图10:铝箔开工率

数据来源(SMM)

图11:铝线缆开工率

数据来源(SMM)

图12:铝合金开工率

数据来源(SMM)

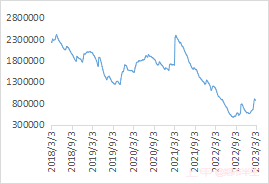

海外库存回升,国内去库拐点将至。截至3月9日,国内电解铝社会库存增至126.7万吨,且铝棒社会库存已降至16.34万吨,表明电解铝累库周期已接近尾声。截至3月3日,全球电解铝显性库存增至88.5万吨,已摆脱极低库存水平。考虑到国内消费已进入传统旺季,消费预期向好,而供应端一时难有大幅增量,铝棒库存持续去化,铝锭去库拐点指日可待,预计3月中下旬国内将进入去库周期。

图13:电解铝社会库存(单位:万吨)

数据来源(SMM)

图14:全球电解铝显性库存(单位:万吨)

数据来源(Wind)

综上所述,氧化铝过剩幅度走扩,价格承压,云南限电风波再起,而复产和新投产能增量缓慢,电解铝产量受限,且进口量亦偏低。尽管出口需求不及去年同期,但“金三银四”传统消费旺季已至,国内需求正稳步回暖,铝棒库存持续下降。然而,国内电解铝尚未正式进入去库阶段,且宏观方面(如美元指数)仍存隐忧,故铝价开启趋势性行情的条件暂不充足,短期内较难摆脱震荡区间。以上评论为个人意见,仅供参考,不构成投资依据!

特别声明:以上所述观点均不代表平台意见,所有内容不构成投资建议,风险自担。

推荐阅读