餐饮消费大概率复苏,棕榈油等待回调买入

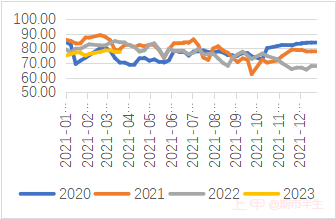

一、全球棕榈油供需较上一年度略有收紧

根据美国农业部2月供需报告的预估,2022/23年度全球棕榈油库存消费比在22.53%,自近23年最高水平23.64%回落至近23年次高水平。该库存消费比水平略低于2021/22年度的23.64%,略高于2019/20年度的22.32%。2019/20年度马棕的价格区间在1940-3150令吉/吨,均值2545令吉/吨;2021/22年度马棕价格区间在3220-7270令吉/吨,均值5245令吉/吨。考虑到2021/22年度棕榈油价格受到印尼出口政策、俄乌冲突及通胀的影响,涨幅较大。如果2022/23年度不出现重大危机,考虑到通胀及印尼政策的不确定性因素,我们预计马棕油可能在去年价格区间的中等及偏下区间运行。

二、印尼出口政策或是潜在驱动,但预计政策力度和冲击比去年小

印尼一直在持续控制国内的散油价格,目前14000印尼盾的红线仍在。2月上旬,印尼海事投资事务协调部表示,在国内食用油价格上涨的情况下,印尼将审查棕榈油出口额度的配套系数。印尼目前规定的出口配套系数为1:6,意味着厂家在印尼国内市场销售一吨食用油,就可以获得6吨的出口额度。根据美国农业部的预估2022/23年度印尼棕榈油出口约占全球棕榈油出口的56%,约占全球棕榈油需求的37.5%。因此,印尼棕榈油出口的阶段性收紧将令全球短期棕榈油供应格局转向偏紧。借鉴去年印尼收紧棕榈油出口期间的价格表现来看,2022年1月27日印尼开始收紧棕榈油出口政策到2022年5月23日放松棕榈油出口政策期间,大连棕榈油9月合约最大涨幅在42%。对比2022年2月-5月印尼的出口数据来看,期间出口同比下滑36.4%。按此推算,相当于印尼出口同比每下滑1%,大连棕榈油可能上涨1.15%。不过考虑到2022年棕榈油市场的价格还受到俄乌冲突带来的利多影响,我们预计此次印尼收紧棕榈油出口的利多程度可能会低于去年。

三、棕榈油近期出口有所恢复,中国棕榈油有去库迹象

从去年年底印尼和今年1月的马来出口数据看,出口量都处于近年同期低位水平,显示出口需求低迷。主要是进口国印度油脂库存和中国的棕榈油库存高企。不过2月下旬的数据显示出口有所恢复,关注恢复的持续性。船运调查机构ITS的数据显示,2月1-20日马来西亚棕榈油出口量为784,105吨,比上月同期的589,308吨提高33.06%。

而中国港口棕榈油库存也出现了去库迹象。中国2月中旬主要港口棕榈油库存在98.3万吨,仍处于同期最高水平,但连续两周去库。考虑到印尼的出口政策可能收紧,国内后期棕榈油库存也可能回落。如果国内棕榈油库存要在未来3个月回落至近年同期中间水平,可能需要棕榈油每月去库15-17万吨,关注后期国内棕榈油的去库速度。

四、餐饮需求大概率复苏,棕榈油提货恢复

油脂需求方面,餐饮消费好于去年是大概率事件,阶段性疫情高峰可能扰动需求,整体复苏程度等待具体数据。由于棕榈油在餐饮业消费占比较多,因此餐饮消费复苏对棕榈油价格影响可能相对于豆油、菜油更大一些。如果2023年餐饮收入恢复到2021年水平,意味着餐饮收入会在2022年基础上增长6.7%。对棕榈油需求也会有一定的带动。从汇易网的现货成交数据来看,2月份进口棕榈油成交有所恢复,但处于去年8月以来的正常水平,考虑到目前仍是棕榈油需求淡季,或可以认为棕榈油的现货需求确有好转。

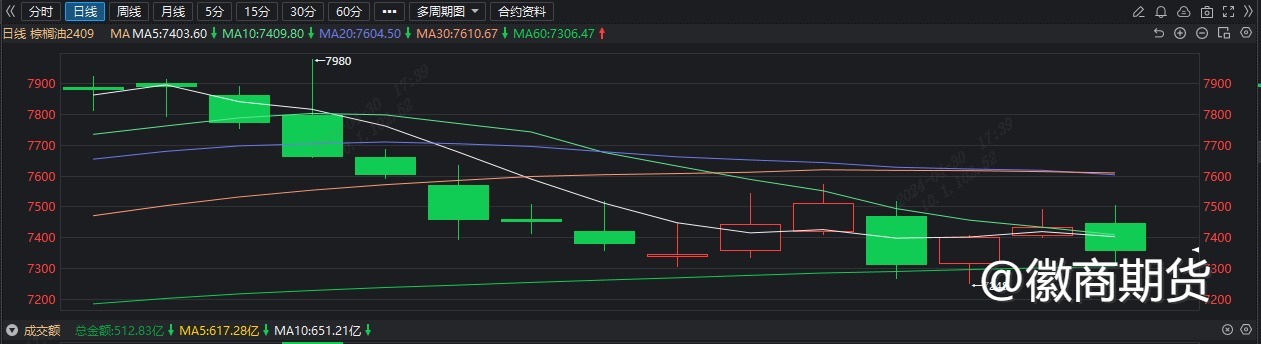

整体来看,全球棕榈油整供需较上一年度略收紧,印尼出口政策变化可能是潜在的市场驱动。关注进口国印度、中国的棕榈油去库情况。国内来看,棕榈油库存高企,但有去库迹象。需求来看,餐饮需求大概率复苏,或利多棕榈油需求。操作思路上,建议棕榈油等待回调买入,同时,注意资金管理和止损。

仅代表个人观点,仅供参考 !

特别声明:以上所述观点均不代表平台意见,所有内容不构成投资建议,风险自担。